消費者金融は3社目でも借入できる!3つの審査基準と通過するためのコツ

結論、3社目の消費者金融からの借入は可能です。

3社目の借入先としてよく利用されるのは、以下の消費者金融です。

プロミス | ・3社目でも借入できる※ ・最短3分で融資 ・初回の借入なら 最大30日間利息なし |

|---|---|

アコム | ・3社目でも借入できる ・最短20分で即日融資 ・web完結で申込可能 |

ただし、審査に通過するためには審査基準や審査通過するための対処法を知っておく必要があるでしょう。

3社目の消費者金融の主な審査基準は以下が挙げられます。

- 他社での借入を含めて借入総額が年収の3分の1以下

- 信用情報に傷がないか

- 安定した収入があるか

一方で多重債務のリスクも高まり、場合によっては信用情報に傷がついてしまう可能性もあるため、慎重な返済の判断が必要です。

すでに2社目から借入をしていてさらに資金が必要な方や、審査に通過できるか不安を感じている方は以下を参考にしてください。

お金の窓口では、アフィリエイトプログラムを利用し、アコム社【含む各事業者】から委託を受け広告収益を得て運用しております。

3社目でも消費者金融で借入できる!

3社目でも消費者金融から借入することは可能です。

ただし、いくつかの条件や注意点がありますので、詳しく見ていきましょう。

3社目に借入する消費者金融を比較して検討したい方は、以下の記事も参考にしてみてください。

カードローンは何社まで借りられる?

カードローンの借入件数に法律上の制限はありません。

しかし、それぞれの消費者金融の審査基準や総量規制によって、実質的には数社程度の借入にとどまることがほとんどです。

3社目の消費者金融の利用は、返済能力の観点で審査難易度が高くなりますが、条件を満たしていれば借入の可能性は十分にあるでしょう。

実際に3社以上から借り入れる人はいるので、やばいということはない

3社以上から借り入れている人は、実際に少なくありません。

全国銀行協会の調査によると、以下のような結果が出ています。

- 2社から借入:約28.4%

- 3社から借入:約19.6%

- 4社以上から借入:約16.7%

つまり、3社以上から借入をしている人は全体の約36%を占めていることになります。

「3社以上の消費者金融からお金を借りるのはやばい?」という口コミや評判もありますが、複数他社から同時に借入することがやばいというわけではないでしょう。

ただし、複数社からの借入にはリスクも伴うので、自分の返済能力を考慮して申込や借入をするようにしてください。

3社目に利用できる消費者金融カードローン

3社目の消費者金融からの借入を検討している方のために、おすすめのカードローンを紹介します。

| カードローン | 審査時間 | web完結 | 金利 | 在籍確認 電話連絡 | 郵送物 なし | 無利息 期間 | 限度額 |

|---|---|---|---|---|---|---|---|

プロミス プロミス | 最短3分 | 〇 | 4.5%~17.8% | 原則なし | 〇 | 最大 30日間 | 500万円 |

アコム アコム | 最短20分 | 〇 | 3.0%~18.0% | 原則なし | 〇 | 最大 30日間 | 800万円 |

| 最短即日 | 〇 | 4.80%~18.0% | あり | △ | 最大 30日間 | 300万円 |

当記事で紹介しているカードローン以外も確認してみたい方は、以下の記事も参考にしてみてください。

プロミス

- 金利:4.5%〜17.8%

- 借入限度額:1万円〜500万円

- 審査時間:最短3分

- 在籍確認:原則電話連絡なし

プロミスは、SMBCグループの消費者金融で、3社目の追加利用でも借入できます。

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

大手銀行グループの信頼性と、消費者金融の利便性を兼ね備えているのが特徴ですね。

プロミスの強みは、比較的低金利で借入れができる点です。

また、短期間の借入であれば30日間の無利息サービスを利用することで利息なしで返済できますよ。

アコム

- 金利:3.0%〜18.0%

- 借入限度額:1万円〜800万円

- 審査時間:最短20分

- 在籍確認:原則電話連絡なし

アコムは、三菱UFJフィナンシャル・グループの消費者金融で、3社目の利用でも審査に通りやすいと評判です。

大手銀行グループの一員であることから、信頼性が高く、新規契約者数No.1と多くの方が利用しています。

アコムの強みは、審査スピードです。

3社目の消費者金融として利用する場合でも、最短20分で審査結果が出るため、急な資金需要に対応できます。

また、職場への在籍確認の電話も原則なしなので、周囲にバレたくない人にも適しているでしょう。

セントラル

- 金利:15.0%〜18.0%

- 借入限度額:1万円〜300万円

- 審査時間:最短即日

- 来店不要で全国対応

- 土日祝日も審査・融資可能

セントラルは、中小消費者金融ということもあり3社目の利用で審査に通りやすいことで知られています。

大手消費者金融に比べて柔軟に審査してくれるため、他社で断られた方でも借入できる可能性があるでしょう。

また、申込も来店する必要はなくweb完結で完了でき、実際の借入もセブン銀行で可能です。

3社目でも消費者金融の審査に通過する基準

3社目の消費者金融を利用しようと検討する際には、審査基準を理解して申し込むようにしましょう。

ここでは、3社目の消費者金融でも審査に通過するための主な基準を解説します。

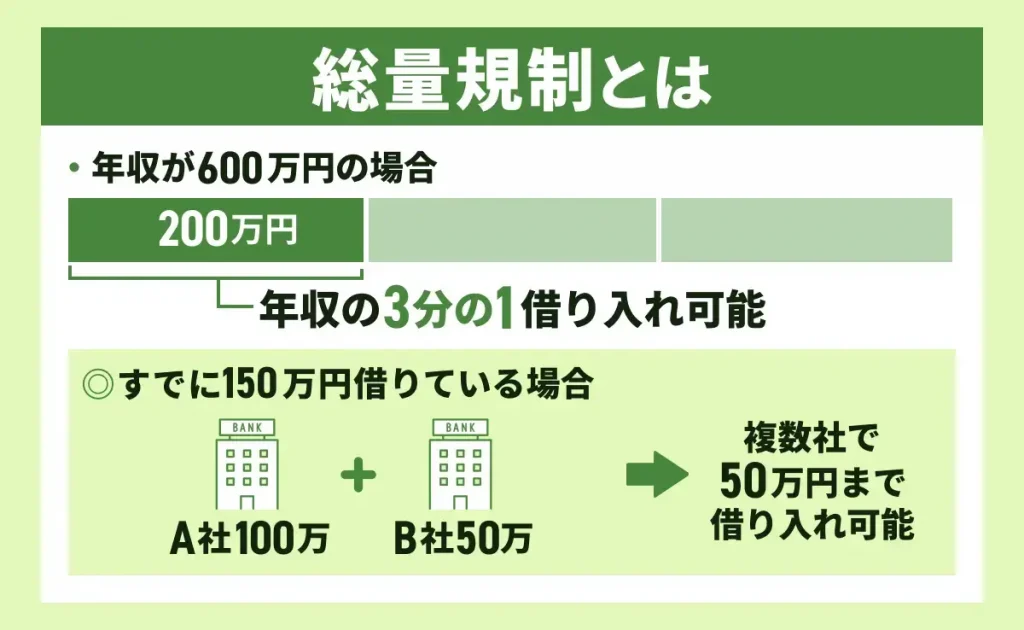

他社での借入を含めて借入総額が年収の3分の1以下

3社目の消費者金融からお金を借りる方法の1つ目は、総量規制を超えずに借入する必要があります。

総量規制とは、貸金業法によって定められた借入総額を年収の3分の1以下に制限する規制のことです。

| 年収 | 借入可能な上限額 |

|---|---|

| 300万円 | 100万円 |

| 400万円 | 133万円 |

| 500万円 | 166万円 |

3社目の消費者金融を利用する場合、他社での借入額も含めてこの上限を超えないようにする必要があります。

例えば、年収300万円の方が2社目から計80万円借りている場合、3社目では最大20万円までしか借りられません。

信用情報に傷がない

3社目の消費者金融審査では、信用情報も重要な判断材料です。

以下のような項目が信用情報の傷となる可能性があります。

- 返済の延滞や遅延

- 過去の債務整理(自己破産、個人再生など)

- 短期間での多重申込

- 他社からの強制解約

上記のような経験から信用情報に傷がある場合、3社目の消費者金融においての審査通過は難しくなります。

信用情報を良好に保つために返済は必ず期日までに行い、また複数の消費者金融に同時申込をすることも避けましょう。

安定した収入がある

3社目の消費者金融審査では、安定した収入があるかどうかも判断基準となります。

消費者金融の審査では、個人の信用情報から借入の返済能力を判断しています。

安定した収入の基準は消費者金融によって異なりますが、一般的には安定した職や継続した勤務期間が求められます。

ただし、派遣社員やアルバイト/パートの方でも長期勤続や一定以上の収入があれば審査に通過できる可能性はあるため、学生や主婦でも借入できます。

一方で審査が甘いということはないため、信用情報に傷があるブラックリストや無職は審査通過が難しいでしょう。

3社目の消費者金融カードローンで借入するための対処法

3社目の消費者金融カードローンで借入を成功させるには、いくつかの対処法があります。

総量規制で定められた限度額を守る

3社目の消費者金融カードローンを利用する際、総量規制の限度額を守ることが最も重要です。

総量規制とは、借入総額を年収の3分の1以下に制限する法律です。

| 年収 | 借入可能額 (年収の3分の1) |

|---|---|

| 300万円 | 100万円 |

| 400万円 | 133万円 |

| 500万円 | 166万円 |

| 600万円 | 200万円 |

3社目の借入を検討する際は、既存の借入額と合わせてこの限度額を超えないようにしましょう。

申込時は虚偽の報告はせず正確な情報を記入する

3社目の消費者金融カードローン申込時には、正確な情報を記入することが極めて重要です。

嘘や虚偽の報告は審査落ちの原因となるだけでなく、法的問題にもなりかねません。

以下の項目について、特に注意して正確な情報を記入しましょう。

- 年収

- 勤務先情報

- 他社借入状況

- 居住年数

- 家族構成

同時に複数の消費者金融カードローンで申し込まない

3社目の消費者金融カードローンを申し込む際は、同時に複数社へ申し込むことは避けましょう。

複数社への同時申込は、以下のようなリスクがあります。

- 審査落ちの可能性上昇

- 借入意欲が高すぎると判断される

- 信用情報機関への複数照会

申込間隔は1ヶ月程度空けるのが理想的です。

ただし、審査通過が難しいからといって審査なしなどと謳う闇金からの借入は絶対に避けましょう。

初めての消費者金融で借入するのが不安なら、すでに利用しているカードローンで増額することも検討してください。

3社目の消費者金融カードローンでお金を借りる以外のおすすめ手段

3社目の消費者金融カードローンでお金を借りる以外でも、まだ他の選択肢があります。

おまとめローンで借り換える

3社目の消費者金融カードローンの審査に落ちた場合、おまとめローンでの借り換えが効果的な選択肢となります。

おまとめローンには以下のようなメリットがあります。

- 複数の借入を一本化できる

- 金利が低くなる可能性がある

- 返済額を抑えられる

- 返済期間を調整できる

- 総量規制の対象外となる場合がある

審査基準は通常のカードローンより厳しい場合もあるので、事前に詳細を確認しましょう。

クレジットカードのキャッシング枠を利用する

3社目の消費者金融カードローンの審査に落ちた場合、既に所持しているクレジットカードのキャッシング枠を利用するのも一つの手段です。

クレジットカードのキャッシング枠利用には以下のような特徴があります。

| メリット | デメリット |

|---|---|

| 審査なしで即時利用可能 ATMで簡単に引き出せる 返済方法が選択可能 | 金利が高めの場合が多い 利用限度額が低場合がある 総量規制の対象となる |

クレジットカードのキャッシング枠を利用する際は、以下の点に注意しましょう。

- 利用可能額と金利を事前に確認する

- 返済計画を立てて計画的に利用する

- 総量規制の範囲内で利用する

- リボ払いの場合、長期化しないよう注意する

すでに借りているカードローンで増額する

すでに借りている2社目以前の消費者金融カードローンで、増額するのも1つの手段です。

新たに3社目の消費者金融から借りる場合、書類の提出など1から審査に申し込む必要がありますが、増額審査なら新たな情報入力などの手間が省けます。

また、利用実績が良好であれば以前よりも金利を下げてくれる可能性もあるでしょう。

一般的に増額審査のほうが条件は厳しい傾向にありますが、1つの選択肢として検討してみてください。

3社目の消費者金融に関するよくある質問

3社目の消費者金融の利用によくある質問とその回答を簡潔にまとめました。

3社目でも消費者金融カードローンは利用できますか?

3社目でも消費者金融カードローンの利用は可能です。

ただし、総量規制や各社の審査基準を満たす必要があります。

3社目の消費者金融で借入する場合の審査基準はありますか?

3社目の消費者金融の利用をするには、主に以下の審査基準が重視されます。

- 年収の3分の1以内の借入総額

- 安定した収入

- 良好な返済履歴

3社目以上のカードローンを利用する際の限度額はありますか?

3社目以上のカードローン利用でも、総量規制による限度額があります。

具体的には、年収の3分の1が借入の上限となります。

3社目の消費者金融で審査通過するためのコツを教えてください。

3社目の消費者金融審査通過のコツは以下の通りです。

- 正確な情報を申告する

- 同時に複数の消費者金融カードローンで申し込まない

- 総量規制の限度額を守る

カードローンで三社以上からお金を借りている人は実際にいますか?

実際に、3社以上のカードローンを利用している人は少なくありません。

全国銀行協会の調査によると、3社以上から借入れをしている人は全体の約36%を占めています。

3社目の消費者金融に関するまとめ

3社目の消費者金融利用は、適切な対策を取れば十分に可能です。

ただし、総量規制や審査基準を理解し、慎重に判断することが重要です。

以下のポイントを押さえて、3社目の消費者金融利用を検討しましょう。

- 借入総額は年収の3分の1以下に抑える

- 返済履歴を良好に保つ

- 正確な情報を提供する

- 複数社への同時申込は避ける

アイフル、プロミス、アコムなどの大手消費者金融は、3社目でも審査に通りやすい傾向があります。

審査に落ちた場合は、おまとめローンやクレジットカードのキャッシング枠利用も検討してみてくださいね。